Introducción

En el mes de abril de 2021, en plena pandemia, nos hemos desayunado con la «idea» del Gobierno español de que es preciso revisar el sistema fiscal del país porque parece ser que se cobran pocos impuestos. Para ello, se ha nombrado un comité de diecisiete expertos elegidos por el ministerio de Hacienda, los cuales, una vez nombrados han coincidido, según indica la prensa, en que hay que subir los impuestos, a la vez que la ministra de Hacienda se ha apresurado a aclarar que lo que diga ese comité es meramente orientativo, vamos que se hará siempre lo que ella diga.

En paralelo, y en lo que respecta al Impuesto sobre Sociedades (ISS), hemos asistido a la denuncia por parte de la secretaria del Tesoro norteamericano, Janet Yellen, de la evasión y los abusos fiscales de las grandes multinacionales, cifrando en el entorno de los 200.000 millones de dólares el latrocinio anual que se produce en las arcas del Tesoro estadounidense, pidiendo que el tipo marginal del ISS tenga un tipo efectivo mínimo del 21% para las ganancias que obtengan las empresas estadounidenses fuera del país, instando, además, a que se produzca un gran acuerdo internacional para que se establezca un tipo mínimo del ISS del 20% a nivel mundial.

Es de temer que nuestros políticos tomen pie de las declaraciones de Janet Yellen para justificar una mayor presión fiscal sobre los empresarios, es decir, para el tipo de propuesta populista que no deja de tener rédito electoral en ciertos segmentos de la población. De hecho, llevamos demasiado tiempo escuchando algo así como que España es una especie de paraíso fiscal para las empresas, que pagan muy pocos impuestos. Y no ayudan nada las recientes declaraciones de la ministra de Hacienda, María Jesús Montero, diciendo que a los presupuestos españoles les faltan 80.000 millones de euros en recaudación de impuestos para llegar a los estándares europeos. Pero la verdad es más complicada. ¿Hay que cambiar el modelo de «recaudación» español por un sistema fiscal coherente y justo? Sin duda. Pero de poco valdrá lo último si no se cambia el modelo productivo del país, algo que todo el mundo dice y nadie hace. Probablemente, el tsunami producido por el Covid marque las pautas para una transformación de la sociedad española en diferentes niveles, y uno de ellos necesariamente tendría que ser la elaboración de un sistema fiscal equilibrado que pusiese más el énfasis en la justicia de las exacciones que en la cantidad de euros (cada vez mayor) que el ministro de turno quiera recaudar.

Al margen de si la Sra. Montero hace lo mismo que hizo su antecesor, el Sr. Montoro, con el informe encargado a un grupo de expertos liderados por el catedrático Manuel Lagares para la reforma del sistema tributario español (tirarlo a la papelera), lo cierto es que es preciso coger el toro por los cuernos y meterle mano de una vez a la reforma de un sistema fiscal y un sistema de pensiones absolutamente obsoletos que, de seguir así, no nos van a dar más que disgustos, tanto a nosotros como a las generaciones siguientes. Vamos a tratar de ver si realmente se pagan muchos impuestos en España, y si los que se pagan por parte de los que los pagan responden realmente a los principios básicos de la justicia social.

¿Cómo debe ser un sistema fiscal justo?

La teoría hacendística no es nada fácil de implementar, y para ello se necesita una formación adecuada (la ministra de Hacienda es médico de formación) y un conocimiento amplio de lo que es el mundo económico y empresarial. Podríamos afirmar que uno de los pilares de la democracia es el sistema fiscal adoptado por el Gobierno, en nombre de los ciudadanos, para regular las aportaciones de estos últimos para cubrir los gastos generales de las Administraciones Públicas.

Lo más importante de un modelo hacendístico es definir cuál debe ser el nivel de presión fiscal que deben soportar cada uno de los diferentes segmentos de la población, y cómo debe distribuirse, incluyendo un adecuado nivel de progresividad, sin que se llegue a unas cifras cercanas a la expropiación. En la misma línea hay que entrar en temas tales como si tiene sentido que una parte de los ciudadanos no paguen impuestos; o, como plantea alguna formación política en España, si debe admitirse la existencia de una renta básica para una parte de los ciudadanos, lo que obviamente significaría que una parte de la sociedad trabajaría y la otra no, y la primera tendría que mantener a la segunda.

Además, habría que definir si es democrático el «gratis total» para los gastos en educación y en sanidad, a pesar de que generen un déficit presupuestario permanente. O si, como alternativa, se debería incorporar un sistema de copago progresivo, en función de la renta de cada uno, para tratar de equilibrar el presupuesto de estas partidas. Parecería razonable que el que utiliza un servicio deficitario contribuya en lo que pueda a cubrirlo, ya que la alternativa no es otra que emitir deuda pública, y que la paguen los de la siguiente generación.

Por tanto, en una democracia representativa es muy importante definir cómo se recauda y cómo se gasta el dinero de todos los contribuyentes. Hemos de tener en cuenta que la causa última de un modelo democrático es el bienestar de los ciudadanos, y ello supone que exista un esquema racional de utilización de los recursos públicos, evitando políticas económicas que no estén al servicio de dichos ciudadanos, ya que los altos impuestos y el gasto público desmedido están íntimamente relacionados con la obtención de votos. La justicia social en el terreno fiscal es tan importante como la elección del modelo de Estado o el sistema electoral que se utilice para transformar votos en escaños.

La justicia fiscal debe cimentarse en las ideas, no en el afán recaudatorio. Hay cosas que son imprescindibles para los españoles, como pueden ser la luz, el agua, internet, etc. ¿Tiene sentido que en el recibo eléctrico se sufra un impuesto de más del 27% en la factura mensual? Sin embargo, si un galerista compra antigüedades u obras de arte para su negocio, paga un tipo reducido del 10% de Impuesto sobre el Valor Añadido (IVA) en lugar del 21% del tipo general. Son meros ejemplos de hechos imponibles que no parece que sean muy lógicos desde el punto de vista de la teoría hacendística; son más bien caprichos de los ministros de turno y, en este caso particular, de Cristóbal Montoro, cuyos presupuestos cargados de voracidad fiscal parecían hasta hace unos meses que iban a ser eternos en la Economía española.

Como todo, tiene que haber mesura en la regulación de las exacciones fiscales. No se trata de suprimir impuestos sino de hacerlos más justos. Parecería lógico que se establecieran unos mínimos de subsistencia de electricidad y de agua, y que solo a partir de esos mínimos se comenzase a tributar (por ejemplo, los que tienen una piscina olímpica en su chalé o gastan una cantidad enorme de kilovatios). Para una persona que apenas tiene para subsistir no parece muy lógico que tenga que pagar impuestos al Estado por algo tan necesario como el agua y la luz; y esos impuestos deberían ser una función de la renta disponible.

El citado ministro Montoro inició durante su mandato, aparte de las subidas del Impuesto sobre la Renta de la Personas Físicas (IRPF) y el IVA, una ampliación de bases imponibles cuyo único objetivo era recaudar más. Realizó un censo de segundas y terceras viviendas, así como de anexos y piscinas, y llevó a la práctica de forma masiva la tributación de las segundas viviendas por IRPFLa legislación preveía esta situación desde la reforma del IRPF del año 1991, pero la falta de censos fehacientes había hecho que la mayoría de los tenedores de segundas viviendas no tributaran por este concepto, al no tenerlo censados Hacienda., a pesar de que no tienen más que costes para sus propietarios (¿dónde está la renta que produce poseer un apartamento en la playa si no se alquila?); y en ningún momento trató de limitar los insufribles incrementos del Impuesto sobre Bienes Inmuebles (IBI) que, aunque fueran de exacción municipal, se habían multiplicado por tres en los quince años previos, de manera que un mismo hecho imponible, poseer una segunda vivienda, era sometido a tres impuestos, el IRPF, el IBI y, en su caso, el Impuesto sobre el Patrimonio (IP).

Parecería razonable asumir que la tributación de un sujeto pasivo, en este caso, los ciudadanos de a pie, se debería circunscribir a su capacidad para contribuir al erario público; es decir, no debería ser lo mismo el IBI a pagar por un empresario que tiene un piso en el centro de Madrid, que una viuda que vive de su exigua pensión, por el hecho de vivir en la misma zona (probablemente ha vivido allí durante sesenta años); y, sin embargo, los dos pisos pagan el mismo IBI, y a la viuda probablemente le vuelan las dos pagas extras de la pensión para poder pagarlo. Por tanto, la primera labor de un futuro equipo, que se encargase de modificar el sistema fiscal español, sería la de segmentar a los ciudadanos según su capacidad adquisitiva y su capacidad de contribución fiscal.

El otro aspecto, quizás más político, sería evaluar la capacidad de contribución fiscal del conjunto de los ciudadanos españoles, y una vez fijada, ver en qué se puede gastar y en qué no. Lo digo porque se hace al revés, es decir, se fija el límite de gasto, y como no se llega, se emite más deuda pública, y que la paguen nuestros hijos o nuestros nietos, incumpliendo el denominado pacto intergeneracional. Si fijáramos el límite de ingresos y ajustáramos los gastos a ese límite, probablemente nos encontraríamos con que no todo puede ser gratis total, y me refiero a las líneas rojas de la extrema izquierda, es decir, educación y sanidad, amén de las ayudas a la dependencia o la denominada renta básica. Y no digamos el problema cada vez más acuciante de la sostenibilidad de las pensiones.

El sistema fiscal español actual plantea la división de los impuestos entre directos (a la persona), indirectos (al producto) y resto (diferentes tasas e impuestos específicos). A su vez, se establece la responsabilidad de la exacción en los tradicionales tres niveles: estatal, autonómico y local. Obviamente, no nos interesa dar una clase de teoría hacendística, pero sí que debemos incidir en todo aquello que es manifiestamente mejorable, habida cuenta de las implicaciones que tiene un diseño incorrecto de sistema fiscal en la natural igualdad de los ciudadanos dentro de una democracia.

La primera premisa de un sistema fiscal es que debe ser equilibrado. No puede ser en ningún caso expropiatorio. Desde el momento en el que se asume que se gobierna mediante un modelo democrático, puede surgir la tentación de que los «muchos», amparándose en su mayoría de votos (uno por persona), decidan obligar a los «pocos» a pagar unas exacciones exageradas, con las cuales poder repartirse el patrimonio de estos últimos entre ellos, por ejemplo, mediante algo que puede llamarse «renta básica». Este planteamiento, además de ser injusto, puede conducir a un empobrecimiento económico, ya que, si se puede vivir sin trabajar, ¿por qué hacerlo?

Suelen ser los partidos de izquierdas (normalmente de extrema izquierda) los que defienden en la actualidad este tipo de práctica, la cual dista mucho de lo que durante más de un siglo se estuvo defendiendo, al menos en los partidos socialdemócratas. En el pasado, tanto los partidos socialistas como los partidos comunistas defendían los derechos de los trabajadores (sí, los que trabajan), y trataban de mejorar sus condiciones laborales, en muchos casos amenazadas por los potentes grupos empresariales. Sin embargo, en la actualidad recibimos el mensaje de que lo que hay que hacer es usar los impuestos de los “ricos” (realmente de las clases medias) para que todos los ciudadanos reciban una renta básica, lo cual indirectamente se traduce en que, si ajustan sus gastos y aprovechan las oportunidades de la economía sumergida, no necesiten trabajar dentro del sistema.

Este tema es particularmente importante en un momento en el que los países europeos están teniendo permanentes déficits fiscales y emitiendo deuda pública tan solo para mantener ficticiamente el Estado del Bienestar, al que los europeos se han acostumbrado sin preguntar quién paga sus gastos en sanidad, educación, etc. Sinceramente, la democracia real se deteriora cuando los políticos solo quieren comprar a los votantes con promesas irrealizables, y los ingresos y gastos fiscales son el medio que utilizan para hacerlo. Mentir al pueblo no es democracia; es una apariencia de democracia. Gastar de forma habitual más de lo que se ingresa debería ser un delito de lesa patria. Pero las leyes las hacen los políticos, y no se van a disparar un tiro en el pie. Así que seguirán gastando lo que no recaudan (a pesar de los incrementos de impuestos) con tal de conseguir los votos de funcionarios, pensionistas y demás clases pasivas, y así mantenerse en el poder.

Lo cierto es que el Estado, y nunca mejor dicho, somos todos y, por tanto, si hay algo que nos afecta a todos es cuánto dinero debemos detraer de nuestros ingresos cada año para contribuir a las arcas de la hacienda pública, a fin de que se satisfagan los gastos comunes generales de todos los ciudadanos. Por ello, el tan llevado “que pague el Estado” es una falacia propia de la ignorancia. No nos engañemos, cada vez que un político o un funcionario aprueba un pago o un subsidio, todos los que pagamos impuestos, habremos contribuido con una pequeñísima cantidad individual a que ese gasto se satisfaga.

Probablemente lo que más afecta a los ciudadanos es la imposición directa, en nuestro caso, el IRPF, ya que el resto de los impuestos está de una manera u otra subsumido en el precio del bien o servicio que consumimosEs un problema cultural que se manifiesta en otras actividades; por ejemplo, la reticencia a pagar comisiones a los bancos, pero estos se han inventado los fondos de inversión, en los que la gestora propiedad del banco cobra comisiones (legalmente), a veces elevadas, a los fondos, sin que lo vea el partícipe, y como no lo ve, no siente que lo ha pagado.. Pues bien, el IRPF ha tenido durante el siglo XX un protagonismo especial en la exacción de impuestos estatales, sobre todo por su continuo crecimiento, hasta convertirse en la figura base de la financiación del Estado del Bienestar, especialmente en Europa.

Que cada ciudadano aporte una parte de lo que gana para sufragar los gastos del Estado suena bastante razonable; otra cosa es que los gastos del Estado no paren de incrementarse, y que se les pida a los ciudadanos que paguen hasta la mitad de lo que ganen para sufragar estos gastos. En el fondo, lo que se plantea es una transferencia de rentas de las clases medias a las clases menos favorecidas, similar al antecedente de la mistoforia ateniense de la época de Pericles, pero con el agravante de que en la antigua Grecia lo que se trataba era de dar de comer a los hambrientos, y en la actualidad se busca mantener un determinado nivel de bienestar para todos los ciudadanos, con el coste que ello conlleva.

Es muy difícil establecer cuál debe ser el límite adecuado de la aportación de las clases medias (ricos hay pocos) al presupuesto del Estado, pero, asumiendo, como ya hemos dicho, que no puede tener un carácter expropiatorio, debería permitirse que los esfuerzos de los que más trabajan y más se esfuerzan en una comunidad, no se vean especialmente penalizados por que el Estado transfiera una parte significativa de lo que ganan a aquellos que o no trabajan o no se esfuerzan lo suficienteNo es que tenga nada en contra de los partidos de extrema izquierda, pero hace año y medio escuché en una tertulia hablar a una persona afín a Podemos diciendo que, para solucionar el problema de las pensiones, lo que había que hacer era pedir solidaridad a los que había constituido un plan de pensiones privado a lo largo de su vida laboral, expropiarles esos fondos y repartirlos entre los que tienen las pensiones públicas más bajas. Créanme, eso no es democracia.. Las personas tienen toda una vida para estudiar, para formarse, para coger experiencia, para ahorrar una parte de sus ingresos, y utilizarlos para complementar su pensión cuando se jubilen, etc. Hay personas que aprovechan esas décadas para hacer lo que tienen que hacer; pero hay otras que no. Y no se puede primar a los que no se han preocupado por tener unas finanzas estables, transfiriéndoles fondos de los que sí que lo han hecho. Habrá que facilitarles, vía sistema fiscal, una alimentación y un lugar dignos para que puedan vivir, pero no hay que darles una especie de sueldo, en premio a no haber planificado adecuadamente su vida.

En este sentido, es preciso que se blinden en la Constitución los derechos de los contribuyentes, y que se reconozca que todos los españoles debemos tener un mismo modelo fiscal que reparta las cargas fiscales de forma equilibradaEs posible que sea necesario abrir el debate sobre la atípica situación que suponen los regímenes de concierto, con beneficios fiscales como los del País Vasco y Navarra.. Como ya hemos indicado, es fácil recurrir al populismo para recabar los votos de los subsidiados y marginados, prometiéndoles una renta básica y que van a vivir en un «reino de Jauja». Pero ahí tienen que estar los representantes políticos no populistas para evitar que eso se pueda producir. Una modificación constitucional que garantice los derechos fiscales de los ciudadanos sería algo muy necesario en un país, como España, que lleva ya demasiado tiempo sufriendo las acometidas de grupos de presión que solo piensan en sí mismos, y no en lo que les conviene a la gran mayoría de los españoles.

¿Realmente se pagan pocos impuestos en España?

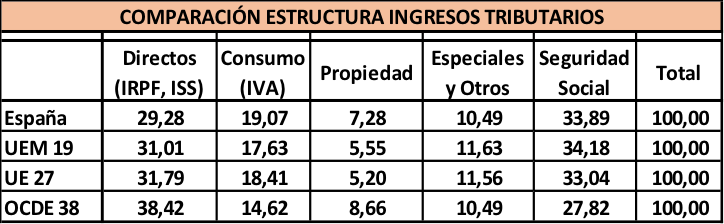

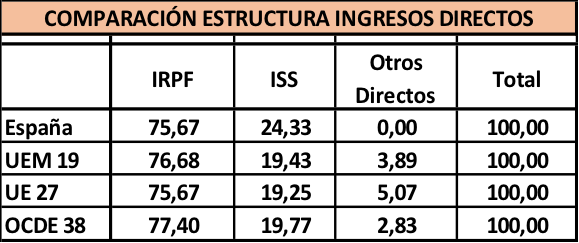

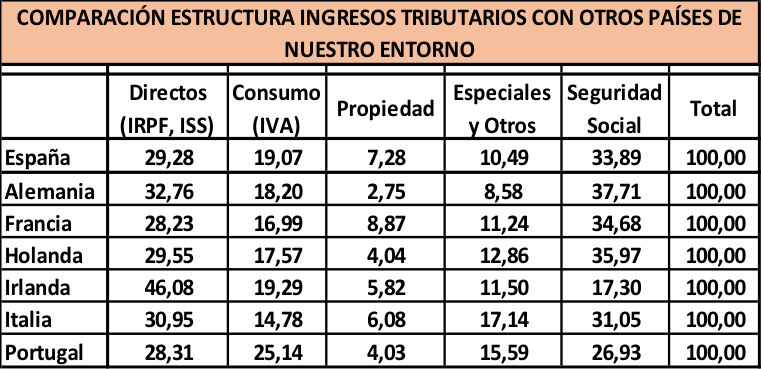

Uno empieza a estar harto de que desde determinados sectores se hagan afirmaciones sin que se justifique el motivo o las cifras que las sustentan. Es por ello, por lo que vamos a tratar de analizar lo que representa el modelo fiscal español actual (año 2019) dentro del contexto europeo y de la Organización de la Cooperación y Desarrollo Económico (OCDE). Incorporaremos, por su importancia, las contribuciones al sistema de la Seguridad social, que también forman parte de los Presupuestos Generales del Estado (PGE). El objetivo será ver cuál es la estructura de ingresos del sistema fiscal español y de la Seguridad Social, y compararlo con los demás países europeos. Hemos separado en dos bloques los países europeos, los de los 19 países de la Zona Euro (conocidos como Unión Económica y Monetaria, UEM) y los 27 países que forman la totalidad de la Unión Europea. Finalmente, indicaremos las cifras de los 38 países que componen la OCDE, de la cual están excluidos cinco europeos (Chipre, Malta, Bulgaria, Croacia y Rumanía). Comencemos por la estructura general de ingresos:

El primer tópico a romper sería el de que España ingresa poco por las cotizaciones de la Seguridad Social. Vemos que es del 33,89% de los ingresos totales, similar a la media de los 19 países de la Unión Económica y Monetaria (Zona Euro) y a la de los 27 países de la Unión Europea. Por tanto, España ingresa por cotizaciones sociales un porcentaje de los ingresos tributarios similar al de los demás países europeos. O lo que es lo mismo, los intentos del ministro Sr. Escrivá, de aumentar la recaudación de la Seguridad Social no tendrían sentido si no se produce también un incremento similar en otros impuestos.

El segundo tópico sería el de que en España se paga poco IVA. Pues resulta que supone el 19,07% de los ingresos, superior a la media de los demás países europeos, y muy superior a otros países de la OCDE, especialmente Estados Unidos, donde el impuesto similar al IVA europeo apenas supone un 8,19% del total de ingresos. Por tanto, España ingresa por IVA un porcentaje de ingresos superior al de los demás países europeos en relación con el total de ingresos fiscales.

El tercer tópico sería el de que los trabajadores españoles pagan cotizaciones sociales suficientes como para asegurarse la pensión de jubilación. Falso, como podemos observar en el siguiente cuadro:

En España los trabajadores pagan un 4,70% de su salario en concepto de cotizaciones de la Seguridad Social para pensiones de jubilación, cuando tendrían que pagar más del doble (10% del salario) para estar al nivel medio europeo. Por el contrario, las empresas asumen la mayoría de la carga de las cotizaciones, lo cual no viene precisamente bien para favorecer la competitividad de las empresas españolas en el mercado europeo. Un trasvase de ese coste de empresas a trabajadores supondría que las empresas pasarían de cotizar el 23,60% del salario pagado a los trabajadores (con un límite de 48.841,20€ de salario anual) al 18,30% de dicho salario, lo cual estaría en línea con el resto de los países europeos.

En el mismo cuadro podemos observar que el peso de las cotizaciones de autónomos en el total de ingresos tributarios es similar al del resto de los países europeos. Por tanto, los autónomos no están tan mal tratados como siempre afirman los representantes de este colectivo.

Otro de los tópicos tradicionales es que las empresas pagan pocos impuestos en España. Pues resulta que el peso que tienen los ingresos del impuesto sobre sociedades en el total de impuestos directos es claramente superior en España al de la media europea, tal y como podemos ver en el cuadro siguiente:

Si nos fijamos en algunos países europeos, hay diferencias en el peso de la contribución de las diferentes modalidades de ingresos fiscales, destacando el elevado peso del IRPF en Irlanda en contraposición con las bajas cotizaciones a la Seguridad Social en este país, o el elevado peso del IVA en Portugal, o la baja imposición sobre la propiedad en Alemania.

Es evidente que en las cifras anteriores también influye la estructura del modelo productivo, con un especial énfasis en el tamaño de las empresas o el salario medio de los países afectados y, probablemente, ese es uno de los grandes problemas de España.

Si calculamos el salario medio que perciben anualmente los trabajadores de los países de Europa Occidental más cercanos a España (los del cuadro anterior más Austria, Bélgica, Dinamarca y Grecia), este sería de 39.474€, frente a los 27.537€ de salario medio españolMasa salarial bruta anual pagada a los asalariados españoles que trabajan una jornada completa, dividida por el número de asalariados que la perciben.. Si aplicáramos los tipos españoles del IRPF a ese nivel salarial medio, supondría un incremento de la tributación por IRPF de 40.000 millones de euros (pasaría de 92.000 a 132.000 millones anuales), con lo cual desaparecería el déficit público que tuvo España en sus cuentas públicas en el año 2019, y la presión fiscal pasaría de ser el 35,20% del PIB a ser del 38,57% (incluyendo unos 2.000 millones de cotizaciones sociales adicionales), bastante cercana del 40,76%, que constituye la presión fiscal media de la Unión Europea. Por tanto, no es que en España se paguen pocos impuestos, es simplemente que los salarios que se pagan son muy bajos.

Realmente uno se siente un poco abochornado al escuchar las palabras manifestadas por la ministra española de Hacienda, y a las que antes he hecho referencia, entre otras cosas porque los impuestos son un porcentaje de lo que se gana y se consume, y, desgraciadamente, los salarios españoles son casi la mitad de los europeos (el salario medio en España está en 27.537€ anuales, mientras que, por ejemplo, el danés está en 57.312, el irlandés en 48.806 y el alemán en 52.185) y ello supone que los trabajadores españoles tengan una renta disponible muy baja y que, por tanto, su capacidad de consumo sea muy inferior a la de sus homónimos europeos, lo que se traduce en que la recaudación por el IVA sea también cercana a la mitad. Si en España no se crea valor añadido y no se establecen empresas que creen empleo de calidad y bien retribuido, como ocurre en Europa, ¿de dónde va el país a obtener los impuestos?

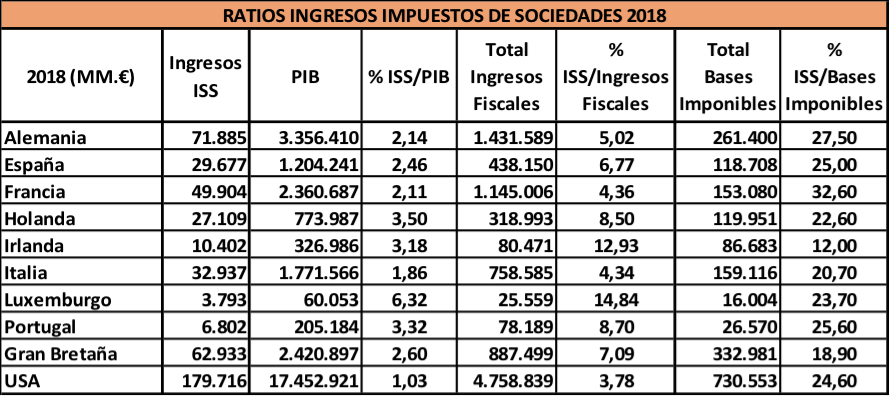

Yendo ahora al impuesto sobre sociedades, parece llegada la hora de que dejemos de escuchar a los demagogos y pasemos sencillamente a analizar las cifras dentro de la Unión Europea y la OCDE. Habida cuenta de lo difícil que es actualizar datos de los 38 países que componen la OCDE, especialmente en lo que respecta al desglose de ingresos fiscales, vamos a tomar como base los datos del año 2018, siendo conscientes de que la estructura fiscal de los países no cambia de un año a otro. Los indicadores más significativos con los que comparar los ingresos por impuesto sobre sociedades (ISS) serían el Producto Interior Bruto (PIB, el total de ingresos fiscales y el total de las bases imponibles de las empresas). Con un esquema similar al de los cuadros anteriores, el resultado resumido sería el siguiente:

Resulta interesante comprobar que España, en general, está en torno a la media de los países europeos y de la OCDE. Con respecto al PIB, lo que se recauda por ISS es similar al resto de los países; con respecto a lo que representa el ISS, España está por encima de Europa y algo por debajo de la OCDE, y en lo que respecta a lo que se tributa de forma efectiva en lo relativo a los ingresos declarados por las empresas, España está en el 25%, algo por encima de las medias de los demás países.

Podríamos también estar tentados de hacer caso a Mark Twain y pensar que las estadísticas son grandes mentiras, sobre todo cuando calculamos medias de muchos países. Para aclararlo, podríamos comparar España con algunos de los países europeos y con Estados Unidos:

Y sí, efectivamente, Irlanda tributa en el ISS al 12% de la base imponible declarada, y consigue que el peso de los ingresos por ISS sobre el total de ingresos fiscales (12,93%) duplique al de España, ya que atrae a grandes compañías multinacionales, pero otros dos países como Holanda (22,60%) y Luxemburgo (23,70%), que siempre han sido sospechosos, están a un nivel similar al español en materia de tributación del ISS sobre las bases imponibles, aunque, todo hay que decirlo, tienen radicadas en su país muchas más empresas de las que deberían, por razones meramente fiscales, lo cual hace que el peso del ISS sobre los ingresos fiscales del país sea superior [Holanda (8,50%) y Luxemburgo (14,84%)]. Por otro lado, Italia tiene un peso bastante inferior a España en lo que respecta a la aportación de sus empresas a la recaudación del país. En el caso de Estados Unidos, efectivamente el peso del ISS sobre el PIB es del 1,03%, muy por debajo del resto de los países (lo que justifica las declaraciones de Yellen a las que antes nos hemos referido), y la aportación de este impuesto a la recaudación total es la mitad que España, pero la tributación de las empresas está en un tipo efectivo del 24,60%, similar al caso de España, país que ya cumple holgadamente con esa propuesta de un tipo mínimo del 20% lanzada por los dirigentes norteamericanos.

La verdad es que la competencia por captar «negocio» entre los países es un tema bastante manido. Los ultraliberales probablemente estarían de acuerdo con una oferta y demanda libre de tipos impositivos mínimos, para evitar lo que ellos denominan «infierno fiscal». Pero, si bien es cierto que los estados nacionales muchas veces gastan mucho más dinero del que debieran, también lo es que la financiación de la sanidad y la educación de los ciudadanos no puede someterse a las reglas del mercado, al menos desde un punto de vista ético y moral. Por tanto, habría que buscar un punto intermedio entre los principios del liberalismo manchesteriano y las economías centralizadas totalitarias. Y ese punto intermedio podría ser precisamente ese acuerdo mundial de un tipo mínimo de tributación del impuesto de sociedades, aunque probablemente no debería ser el único, ya que si no parece correcto que las multinacionales tributen cantidades irrisorias en los países donde obtienen beneficios, tampoco lo sería, por ejemplo, que el cobro de cupones de una cartera de bonos por parte de los particulares en España tribute a un tipo marginal que es la mitad del tipo de las rentas de trabajo, o que, a nivel Europa, se mantenga como un dogma la libertad absoluta de movimientos de capitales, que hace que estos se muevan a los países, como Luxemburgo, que tienen un nivel impositivo casi inexistente para las inversiones y el ahorro mobiliario (por ejemplo, con las sociedades de inversión colectiva en renta variable, conocidas como SICAVs).

Hay mucho que hacer, mucho que acordar y, sobre todo, tener una visión de Estado a nivel mundial para marcar un nuevo orden fiscal internacional. La globalización que se ha desarrollado en los últimos treinta años ha cambiado las reglas del juego, convirtiendo a China en la gran manufacturera mundial y a la India en el gran centro administrativo mundial, con el consiguiente decaimiento de la oferta de trabajo en los países europeos. Si en tres décadas ha cambiado el modelo económico y geopolítico mundial, los paradigmas económicos también tendrían que cambiar y adaptarse.

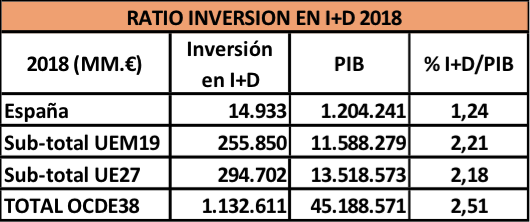

España lleva demasiado tiempo escuchando populismo barato que demoniza a empresarios y «ricos peligrosos», cuando España es precisamente uno de los países de Europa donde menos grandes fortunas hay. El verdadero problema de España en lo relativo a la recaudación por impuesto de sociedades es, precisamente, que no hay empresarios de alto nivel (Amancio Ortega, Juan Roig y alguno más) que creen riqueza, que inviertan en I+D, que saquen sus empresas a bolsa para financiar su desarrollo, que tengan el tamaño adecuado y que estén adecuadamente profesionalizadas (los puestos ejecutivos no pueden estar siempre ocupados por familiares). El volumen de pymes y micropymes, y la ausencia de empresas medianas y grandes es descorazonador cuando analizamos la estructura empresarial española. Si no se crea riqueza, no se pueden obtener impuestos sobre los beneficios. La comparativa de inversión en I+D nos indica la realidad del empresariado español:

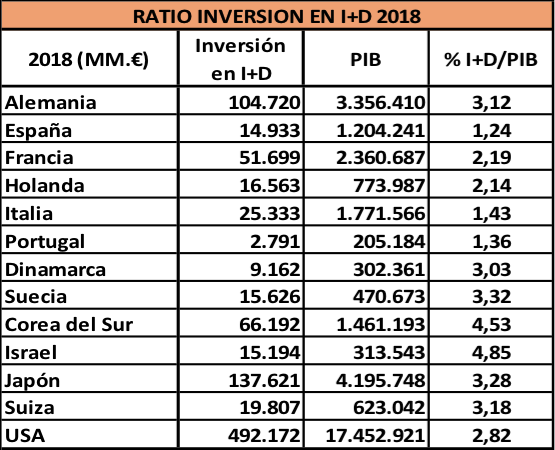

España está más o menos a la mitad de la OCDE en materia de inversiones en I+D y, además, y tal y como informa FEDEA en su informe 2021/15, «el 43,6% de estas inversiones se realizan en centros públicos, y el 56,4% por las empresas, cuando la recomendación de los organismos internacionales es que las inversiones públicas se limiten a un tercio del total». El problema se agrava cuando nos centramos en el número de investigadores españoles, ya que el 62% trabajan en centros públicos y el 38% en el sector privado. Este déficit de inversión en I+D también se puede constatar si realizamos la comparación individualmente con otros países europeos y de la OCDE, algunos de los cuales la superan ampliamente, como podemos ver en el siguiente cuadro:

Con estas cifras es muy difícil que se consiga alcanzar a otros países de la OCDE, y mucho menos recaudar los impuestos necesarios para equilibrar las cuentas públicas y eliminar el déficit de la Seguridad Social. Recordemos que tanto los impuestos como las cotizaciones sociales son un porcentaje de los salarios. Si el salario medio español es casi la mitad del salario medio europeo, está claro quién se puede ir de vacaciones, y quién tiene que servirles la cerveza. O España cambia su modelo productivo, o se convertirá en un parque temático. A ver si el Gobierno español utiliza ese maná europeo de 140.000 millones de euros en algo diferente del famoso plan «E» de Zapatero.

En España no se cobran pocos impuestos, sino que el país no tiene la actividad necesaria para generar más ingresos. Los porcentajes son correctos, lo que no se tiene es el modelo productivo adecuado y, probablemente, tampoco el espíritu empresarial deseable. Es muy fácil comprar por 10 y vender por 15, en lugar de desarrollar el producto, mejorarlo con I+D, y venderlo por su calidad e innovación, y no por un precio bajo basado en unos costes laborales muy inferiores al resto de los competidores europeos.

La evolución de los impuestos directos en España

Los problemas en las cuentas públicas de un país no solo surgen por el lado de la izquierda, con su afición al gasto, sino también por parte de la derecha, con un modelo recaudatorio que, poniendo por ejemplo a España, ha ido incrementando el nivel de injusticia con el transcurso de los años. Cuando comenzaba la democracia en España, el entonces Ministro de Hacienda, Francisco Fernández Ordóñez, elaboró un modelo impositivo que modernizó el obsoleto sistema franquista, en el cual lo normal era que la gente no pagara sus impuestos, o lo hiciera en una cantidad muy inferior a la que tenía que pagar. El reglamento de aquel IRPF supuso un hito en los modelos hacendísticos que había tenido España hasta entonces, y permitió que los españoles comenzaran a asumir sus obligaciones como ciudadanos que tienen que aportar parte de sus ingresos al erario público, ingresos con los que poder satisfacer las necesidades comunes del país.

Durante los años ochenta, se creó una conciencia ciudadana y los ingresos del Estado por imposición directaLa Imposición Directa en España se concreta básicamente en tres impuestos: el de la Renta de las Personas Físicas (IRPF), el de Sociedades (ISS) y en menor medida el del Patrimonio (IP). se incrementaron notablemente. Las deducciones que se permitían en función de la situación personal de los contribuyentes suponían un equilibrio equitativo adecuado. Además, la base imponible a partir de la cual se aplicaba el tipo marginal máximo estaba entonces (1979) en 274.850 €, y aunque dicho tipo era del 65%, afectaba a muy pocos españoles. Ello permitía una tributación adecuada de las clases medias.

Después de varias modificaciones no especialmente importantes, llegó al Ministerio de Hacienda el inefable Rodrigo Rato, que se olvidó de las líneas maestras del modelo hacendístico de Fernández Ordóñez, y se centró en el objetivo recaudatorio para tratar de cubrir el agujero presupuestario que tenía España en la segunda mitad de los años noventa. Por ello, bajó en varias etapas el límite a partir del cual se consideraba que las unidades familiares llegaban al máximo tipo por el que debían tributar (tipo marginal). El resultado de la reforma de Rato fue que se bajó hasta los 46.000 € la cantidad por la que una unidad familiar tributaría de forma marginal; es decir, que las clases medias tendrían «tarifa plana» a partir de esa cantidad, tributando al mismo tipo que las grandes fortunas, lo cual, al menos en mi modesta opinión, no tiene mucho sentido si creemos que el modelo hacendístico debe responder a la progresividad y a la utilidad social. Pocas veces se ha dado una estocada mayor a la tributación de las clases medias en España. Las alharacas de bajadas de impuestos de las que presumía el Sr. Rato no eran más que subidas de impuestos en la sombra, incrementándose la ratio de presión impositiva sobre el Producto Interior Bruto (PIB) del país, del 33% al 37%.

El primer rejón ya lo había metido Rato a los españoles con esa anulación de la progresividad de la curva de tipos del IRPF, lo cual obviamente a quien beneficiaba era a las clases altas y a los ricos. Pero, claro, tributar al 45% a partir de 46.000 € seguía siendo mucho para ellos, ya que tenían enormes patrimonios de bonos y obligaciones que les proveían de elevados ingresos vía abono de cupones, en una época en la que los tipos de interés eran elevadosLa Estadística de Declarantes de Hacienda daba datos a principios de la década pasada en los que se podía comprobar que para aquellos que declaraban ingresos de más de 600.000€ anuales, la media de cupones y dividendos cobrados por cada contribuyente superaba los 850.000€ por persona.. Pero, se les había ido Rato, y ahora gobernaban los socialistas; bueno, el ministro de Hacienda, Pedro Solbes, no tenía carnet del partido; así que en el año 2007, los tenedores de esas voluminosas carteras de renta fija consiguieron que Solbes promoviera otra reforma del IRPF, en la que la medida estrella era la división de la base imponible entre general y ahorro, rebajando el tipo marginal en esta última a la mitad (en el año 2020 el 23% respecto del 45% de las rentas del trabajo), con lo que los rentistas que recibían cupones por poseer grandes paquetes de obligaciones pasaron a tributar la mitad de lo que hacían antes… y lo hizo un ministro «socialista»; algo que ni siquiera el Partido Popular se había atrevido a hacer en el período en el que habían estado gobernando. Ahora bien, una vez hecho por la oposición, ¿por qué cambiarlo?

No vamos a extendernos más sobre lo sufrido en materia de imposición directa por parte de los contribuyentes españoles. Pero ello puede servir de ejemplo para comprobar lo antidemocrático que puede llegar a ser un sistema fiscal. Bajar el límite de la cantidad que tributa a tipo marginal es un acto absolutamente regresivo cuyo único objetivo es recaudar lo máximo posible de las clases medias, único segmento del que se puede obtener una cantidad significativa de dinero, lo que no quiere decir que sea justo, puesto que desanima completamente a las personas a generar más valor añadido en la economía. Hacer que los rentistas tributen la mitad que los trabajadores es casi un insulto a la Constitución y a los derechos sociales conquistados durante siglos de lucha.

Los defensores de la baja tributación de los dividendos que pagan las empresas (que no de los cupones de las obligaciones) indican que hay que tributar menos por IRPF porque ya se ha pagado por el ISS, pero, desgraciadamente, la ley de este último impuesto permite numerosas desgravaciones que hacen que algunas empresas (las más grandes) tributen por un tipo efectivo que en muchos casos no supera el 10% (respecto del 25% base). Estas injusticias fiscales hacen que el modelo fiscal esté sesgado a favor de las clases altas, y sea especialmente lesivo con las clases medias.

Pero también las clases bajas (las que aportan un mayor número de votos) están beneficiadas por este sistema injusto, ya que, en España, y durante la administración de Mariano Rajoy, se legisló para que los trabajadores que ganaran menos de 12.000 € al año y los pensionistas que ganaran menos de 17.000€ al año, no pagaran IRPF. La medida puede parecer adecuada, pero resulta que, en un país con los salarios tan bajos (casi la mitad que en el resto de Europa), la suma conjunta de los dos colectivos puede estar afectando a la mitad de los contribuyentes. Este planteamiento es ante todo injusto, puesto que, si los ricos y clases altas tributan menos por la «gracia» de Solbes, y las clases bajas no tributan, al final los únicos que pagan son las clases medias, y no puede funcionar un país si el 30% de los contribuyentes tienen que echar sobre sus espaldas la globalidad de los gastos del Estado, alimentándose a sí mismos y al 70% restante. Y, sobre todo, que no es democrático.

Principios para una reforma del sistema fiscal actual

Asumidos los problemas de los que adolece el modelo hacendístico español, y si deseamos que responda a unos principios democráticos, lo que debería hacerse es que todos los gastos comunes de los ciudadanos del país fueran sufragados entre ellos, de acuerdo con su potencial económico y con los bienes y servicios que aportan y reciben de dicho país. Ello supondría, por ejemplo, que considerar en España el modelo actual, en el que al menos el 50% de la sociedad está subsidiada por el resto, no debería ser el objetivo de un modelo hacendístico. Subsidiar a la mitad de la población, de forma que ellos no paguen impuestos y sin embargo reciban servicios, es la peor de las estratagemas de compra de votos que puede hacer un gobierno democrático. La frase, «damos más a los que menos tienen» degrada la dignidad humana, y es lo más bajo del populismo demagógico. Evidentemente, con un 50% de los votos se puede gobernar en democracia, pero el modelo no dejará de ser incorrecto.

Como hemos dicho, es necesario asumir que un modelo hacendístico no es otra cosa que un mecanismo de transferencia de rentas entre los diferentes ciudadanos, a fin de conseguir equilibrar la justicia social en un país democrático. La transferencia de rentas desde las clases medias al mundo mileurista y al mundo de la economía sumergida no puede ser el objetivo de un partido político que se precie, a no ser que se adopte una forma extraña de «neomaoísmo»En los años cincuenta y sesenta, el modelo económico de China, bajo el mando de Mao-Tse-Tung, se basaba en la retribución igualitaria de todos los trabajadores, independientemente del puesto que ocuparan y de la formación que tuvieran., que no acabará más que por estallarle en la cara a quien lo promueva. Detentar el poder no puede ser un objetivo en sí mismo, sino un medio para aportar a la sociedad lo que uno pueda, de acuerdo con sus creencias y su ideología. Si detentar el poder se convierte en un fin en lugar de en un medio, la democracia deja de serlo y se convierte en una entelequia en la que determinados grupos de la sociedad se benefician de otros grupos.

Asimismo, hemos de insistir de nuevo en que un modelo hacendístico debe equilibrar los ingresos y los gastos del Estado. El déficit público solo puede ser permitido cuando se trate de una situación coyuntural, y siempre que se adopten simultáneamente las medidas necesarias para cubrirlo en los próximos ejercicios presupuestarios. Por ello, todo ciudadano debería contribuir a los gastos del Estado, aunque solo fuera con cinco euros. Todo ciudadano debe sentirse contribuyente; si no, el modelo no funcionará, ya que se basará en la estratificación de la sociedad en cuatro colectivos: ricos, clases medias, subsidiados y marginados. Si la mayoría de la población está subsidiada o marginada, el país ni funciona ni funcionará, porque la desigualdad social estaría subyaciendo en las raíces del modelo.

¿Y cómo lograrlo? Es sencillo, estableciendo otros impuestos que permitan compensar parcialmente los errores del diseño del IRPF. Se trata obviamente de los impuestos indirectos; vamos, el Impuesto sobre el Valor Añadido, ya que este impuesto está implícito en el precio de los productos y servicios que se adquieren y, por tanto, parece que duele menos a los contribuyentes. No obstante, y como siempre desde la izquierda, surgen las voces de los teóricos de la progresividad extrema, al decir que es un impuesto regresivo, porque se aplica el mismo tipo para los diferentes niveles de renta; pero es que resulta que, al considerar la globalidad del modelo hacendístico del país, ya se ha corregido la progresividad con los impuestos directos. No hay que volver a hacerlo con los indirectos. Además, ese tópico de que son regresivos choca con el hecho de que el 25% de la economía española esté sumergida. No hay nada más regresivo que el hecho de que la cuarta parte de la población no contribuya a los gastos del Estado y que, sin embargo, reciba todos los servicios que pagamos los demás. Por tanto, subir el IVA no es algo horroroso desde el punto de vista social; puede que sea mucho más social que otras cosas, ya que por lo menos cuando la gente compre el pan o un electrodoméstico, contribuirá con algo a las arcas del Estado. La complementariedad entre IRPF e IVA es, en nuestra opinión, bastante adecuada.

Lo cierto es que, como ya hemos indicado, en España los españoles con rentas bajas, o no tributan o apenas lo hacen, y eso afecta a un porcentaje muy elevado de contribuyentes, por lo que el modelo genera una situación no sostenible para el erario público, como se ha podido comprobar con el déficit en los últimos años. El problema no es qué tipo impositivo aplicamos, sino con qué tienen que contribuir los ciudadanos en función de sus ingresos, de su trabajo, de su patrimonio, etc. No es lo mismo vivir de las rentas desde hace muchas generaciones, habiéndose recibido ese patrimonio por dación real, que haber generado un patrimonio en los últimos cincuenta años a base de crear empresas y puestos de trabajo, habiendo pagado todos los impuestos. Por tanto, no se puede tratar a todo el mundo de la misma forma. Es necesario hacer una segmentación de los sujetos pasivos, y evaluar por qué concepto y cuánto debería pagar cada uno.

Tampoco se puede considerar que sea lo mismo una familia que vive de su sueldo, que una pareja de jubilados que están teniendo que dar de comer a sus hijos, e incluso a sus nietos. No se puede tratar fiscalmente a los jubilados, que ya no tienen ninguna posibilidad de obtener otros ingresos que su jubilación en la inmensa mayoría de los casos, de la misma manera que al resto de los contribuyentes. En este sentido, no parece lógico que se aplique un Índice de Precios al Consumo (IPC), que se forma con los precios de 479 productos a un colectivo cuyo consumo se basa en no más de 20 productos y servicios básicos (pan, aceite, luz, teléfono, agua, etc.), lo cual requeriría la existencia de un IPC simplificado exclusivo para la actualización de las pensiones. Y, en relación a este colectivo, cada vez más importante en la estructura de la población, lo que tampoco se puede hacer, en ciudades como Madrid, es triplicarles el Impuesto sobre Bienes Inmuebles (IBI) para cubrir un déficit municipal creciente y escandaloso en los últimos quince años, surgiéndonos la pregunta de ¿debería poder permitirse legalmente que un ayuntamiento incremente el IBI indefinidamente? ¿No se trataría de un atentado contra la igualdad de los ciudadanos?, y en este sentido ¿cuáles deberían ser los límites de la tributación fiscal?

En relación con las preguntas anteriores, habría que distinguir entre los rentistas que viven de ese patrimonio porque ellos mismos lo han generado con su trabajo (y por tanto ya han tributado al 30% o al 40% en su día), de los rentistas que no han trabajado en su vida, y simplemente lo han recibido por herencia, sobre todo por el hecho de que en los últimos años se ha suprimido o minimizado el Impuesto sobre Sucesiones para los herederos de primer nivel, siendo en varias Comunidades Autónomas prácticamente gratuita la herencia para los herederos, de la misma manera que si se produjera la donación en vida.

Parece claro que la igualdad de derechos entre todos los seres humanos tendría que ser el hilo conductor del funcionamiento y desarrollo de cualquier comunidad. Sin embargo, la Historia marca mucho esa desigualdad, ya que hay personas que parten de importantes herencias y otros que no parten de nada. Cuando David Lloyd George (1863; 1945), planteó modernizar el sistema fiscal británico en la primera década del siglo XX, uno de los aspectos básicos para el diseño del futuro sistema fiscal era precisamente si las rentas y patrimonios procedían o no de herencias.

Si hace 500 años una determinada familia recibió por dación real títulos aristocráticos y un patrimonio mobiliario e inmobiliario enorme, que ha permitido que veinte generaciones de esa familia hayan vivido sin pegar un palo al agua desde entonces, y todavía los descendientes sean multimillonarios (y probablemente lo seguirán siendo las futuras generaciones), a lo mejor lo que tendría que ocurrir es que el sistema fiscal tratara de equiparar la presión fiscal sobre estos aristócratas al mismo nivel que el de las personas que consiguen sus rentas del trabajo, sobre todo porque estas familias aristocráticas tienen en nómina a expertos fiscalistas que consiguen que tributen lo mínimo, bien con desgravaciones y subsidios, bien utilizando instrumentos financieros que no tributan (como las SICAVs), o simplemente consiguiendo que una buena parte de su dinero acabe por medios no comentables en cuentas suizas numeradas.

En los últimos años se ha hablado mucho de las SICAVs, diciendo que, en caso de que se incrementara su tributación, sus titulares optarían por llevarse el dinero fuera de España, en base a que hay libertad de circulación de capitales en Europa, y entonces sus titulares se lo llevarían a Luxemburgo o a Suiza, y ello afectaría negativamente a las finanzas españolas. Sin embargo, y como el titular es residente, lo que sí se podría utilizar es un impuesto personal en vez de un impuesto sobre las rentas de capital, de forma que estas grandes fortunas tributasen al mismo nivel que las rentas de trabajo. No parece razonable que alguien que hereda 1.000 millones de euros, y a partir de ese momento vive de las rentas, encima tribute la mitad que quien obtiene la renta trabajando. Como es bien sabido, es habitual que las grandes fortunas tengan una parte significativa de su patrimonio mobiliario en una SICAV, que tributa al 1%, con lo que, mientras no venda las acciones, los cupones y dividendos que genere el patrimonio, tributarán al citado 1% en vez de al 23%. De hecho, en Francia se instauró un Impuesto sobre las Grandes Fortunas, precisamente para corregir estas asimetrías, aunque, todo hay que decirlo, la progresividad fue escandalosamente elevada.

Si quisiéramos ser justos, habría que someter a los patrimonios incorporados en SICAVs para residentes, radicaran donde radicaran estas sociedades, a un impuesto adicional sobre el patrimonioComo cualquier activo mobiliario o inmobiliario, a partir de un determinado importe está sometido al Impuesto sobre el Patrimonio, pero los tipos impositivos son bastante bajos y no permiten que se realice una progresividad que valore el incremento de patrimonio que se produce por plusvalías y dividendos., por ejemplo del 3%, de manera que si tienen la SICAV en Luxemburgo y no tributan en España, si esa SICAV tiene, por ejemplo, un rendimiento anual medio del 7%, tendría que dedicar un 3% a contribuir al erario público español (un 42,85% de tipo de tributación que está más en línea con el esfuerzo que se les está pidiendo a los ciudadanos). Hay hacendistas discordantes con este tipo de medidas, ya que afirman que no se sabe cuánto puede ganar una SICAV, y si una gana un año un 15%, puede perder al otro un 5%. Eso es cierto, pero las leyes no se pueden adaptar a los individuos, sino los individuos a las leyes, y no hay ningún problema en indiciar el tipo de tributación de las SICAVs con la rentabilidad media de los últimos tres años, por ejemplo; o establecer mecanismos de corrección cuando se produzcan situaciones atípicas de evolución de los mercados. Simplemente, hay que tener la voluntad política de eliminar asimetrías fiscales. No se trata de expropiar o de cobrar grandes cantidades a la gente rica. Simplemente, de corregir una asimetría y, además, haciéndolo gradualmente.

Y hablando de asimetrías fiscales, hay situaciones claramente injustas no por volumen de recaudación, sino por filosofía, como las que se dan en las personas que, además de trabajar por cuenta ajena, tienen la inquietud de participar en cursos o conferencias, escribir artículos o libros y otras actividades culturales que son importantes para el país. El modelo hacendístico español considera que son ingresos adicionales y que tienen que tributar a tipo marginal, es decir, que para la mayor parte de las personas que tienen inquietudes culturales, Hacienda les quita casi la mitad de los posibles ingresos que pueden obtener con esas actividades, que de por sí son cuasi-altruistas, habida cuenta de que las entidades que realizan actividades culturales disponen de muy pocos fondos para desarrollarlas. Parecería razonable que se estableciera un mínimo exento de tributación (200 o 300 €) para este tipo de actividades, y evitar que tributen a tipo marginal, o que lo hagan a un tipo reducido. Sé que no es un tema cuantitativamente importante, pero forma parte de ese cúmulo de injusticias en que se ha convertido el sistema fiscal español. Para mí, resulta triste que, cuando he tratado de organizar una conferencia, alguno de los asistentes me haya dicho que lo que le iba a pagar se lo diera a una ONG porque no le merecía la pena cobrar una cantidad exigua para luego darle la mitad a Hacienda.

La necesaria homogeneidad de la presión fiscal en la Unión Europea

Parecería lógico que en una comunidad de Estados que aspiran a unirse cada vez más y llegar a un modelo similar a lo que hoy en día puedan ser los Estados Unidos de América, se empezara por una armonización fiscal y por establecer un modelo de presión fiscal homogénea para todos los países, lo cual redundaría en que los ciudadanos de las distintas naciones cada vez se sintieran más europeos, y de paso se alejarían los movimientos nacionalistas que tanto daño han estado haciendo durante las últimas décadas.

Sin embargo, parece casi imposible que los Estados se pongan de acuerdo en cuál debería ser el modelo hacendístico que rigiera el esquema básico de imposición en la Unión Europea, o al menos en la Unión Económica y Monetaria. Incluso en el caso de Irlanda, con el país intervenido a raíz de la crisis financiera de 2008, por más que la Troika intentó cambiar su modelo de Impuesto de Sociedades, excesivamente favorable para las empresas radicadas en dicho país, Irlanda se negó en rotundo y consiguió mantener su bajo tipo impositivo que hace que muchas grandes multinacionales domicilien sus actividades europeas en Dublín. La situación de Holanda o Luxemburgo es también parecida.

El problema que subyace es la capacidad de un estado para atraer a potenciales contribuyentes. Parece razonable que un país prefiera recibir un 10% de impuestos de un contribuyente a no recibir nada, por lo que se realizan ofertas, como la de Portugal, ofreciendo a nuevos inmigrantes la posibilidad de apenas pagar impuestos durante cinco años si se trasladan a vivir a su país. En España, por ejemplo, se ofrece a los contribuyentes ricos el certificado de residencia si realizan una fuerte inversión en el país, y así sucesivamente. En suma, no existen unas normas mínimas de lealtad fiscal entre los diferentes países europeos, por lo que, lógicamente, los tipos de los impuestos más generalizados, como son renta, valor añadido y patrimonio, son bastante diferentes.

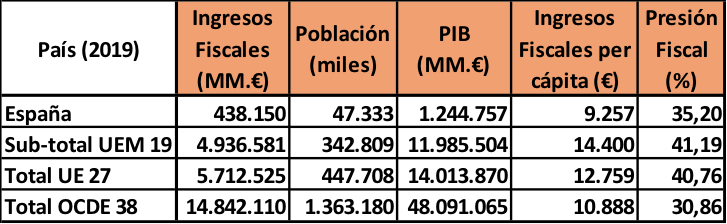

El siguiente cuadro nos indica la comparación de la presión fiscal y los ingresos fiscales por cápita de España con Europa y con la OCDE:

Vemos que la presión fiscal española se situaba en torno al 35,2% del PIB en 2019, unos cinco puntos por debajo de la media de la Zona Euro y de la Unión Europea, pero está cinco puntos por encima de la media de la OCDE, debido a que muchos países no europeos tienen presiones fiscales mucho más bajas (24,86% en USA o 26,52% en Corea del Sur, por ejemplo).

Esta situación cambia cuando analizamos los ingresos fiscales per cápita, puesto que, efectivamente, España ingresa pocos impuestos en comparación a los demás países de su entorno. La diferencia con los países europeos de la Zona Euro es muy acusada (un 36% menos), pero incluso con la media de la OCDE, y a pesar de tener cinco puntos más de presión fiscal, resulta que los ingresos fiscales per cápita son un 15% menos. ¿Cómo explicar esta situación? Es sencillo, ya que hemos de tener en cuenta el bajo nivel salarial de los trabajadores españoles, lo que supone que el nivel de subsistencia no se tiene en cuenta en este cálculo. Si un trabajador español cobra 1.000 € y paga 100€ de impuestos, no es comparable con un trabajador danés que cobre 2.500€ y pague 500€ de impuestos, ya que al primero le quedan 900€ al mes para vivir y al segundo 2.000€. La presión fiscal es del 10% en el primer caso, y del 20% en el segundo, pero este último vive mucho mejor. Por tanto, estas estadísticas quedan muy bien en Eurostat, pero no son nada representativas de la realidad de la situación de la población en los diferentes países de la Unión Europea. No se pueden comparar presiones fiscales de países cuya capacidad adquisitiva es tan diferente, a pesar de que lo aprueben en determinados comités europeos.

Conclusiones

Hemos de concluir que les queda mucho por hacer en materia de política fiscal a los próceres políticos españoles. Pero lo que sí les deberían demandar los ciudadanos es que, de una vez por todas, se sienten, dialoguen y pacten un modelo permanente, con el que los sufridos españoles puedan planificar su vida en materia de vivienda, inversiones, fondos de pensiones, etc. No se pueden estar cambiando los impuestos constantemente, alterando las previsiones de los ciudadanos. Cuando se producen nuevas elecciones, todos los que tienen algún bien en propiedad, o simplemente un fondo de pensiones, se echan a temblar, ya que, sea el gobierno de izquierdas o de derechas, lo que presuntamente van a estudiar es cómo incrementar la recaudación, bien aumentando impuestos, bien eliminando deducciones. Si nos organizamos la vida, pagando una hipoteca durante treinta años o pagando una prima periódica para constituir un fondo de pensiones a lo largo de nuestra vida laboral, no podemos estar al albedrío de «gente con ideas» que entra en la Administración y se les ocurre cambiar porque sí las reglas del juego a mitad del partido. Eso tampoco es democrático. Se pueden cambiar las reglas, pero no para los que ya tomaron sus decisiones a largo plazo en base a las reglas antiguas.

Pero, volviendo a la que probablemente es la cuestión más importante a la que hemos de responder de cara al futuro. Tenemos que preguntarnos si podremos mantener la Economía del Bienestar y atender su cobertura futura. Hemos de tener en cuenta que el modelo occidental de economía social de mercado funcionaba bien cuando había unos pocos que disfrutaban de bienestar y unos muchos que sufrían el malestar. Cuando todos quieren disfrutar de ese «democrático» bienestar, el modelo hace agua, porque no hay recursos suficientes para que todos puedan vivir estupendamente. Y el punto más álgido del actual modelo sería el tema de las pensiones públicas, otra decisión que, esta vez impuesta, nos afecta a lo largo de toda nuestra vida, tanto laboral como en la etapa de la jubilación.

Por lo que antecede, creemos que se ha podido comprobar la importancia que tiene el modelo fiscal que se asuma en un país para el cobro de impuestos y el gasto público (incluyendo las prestaciones de la Seguridad Social). Existe una clara simbiosis entre economía y política en la definición de democracia en el siglo XXI. Identificar democracia con libertad y con igualdad queda muy bien, pero no deja de ser una frase genérica. Hay que plasmar en una legislación fiscal justa lo que significa igualdad, y no es precisamente que todos los ciudadanos contribuyan con lo mismo, sino con unos impuestos adecuados, progresivos y acordes con lo que se demanda en la sociedad y con lo que demandan los ciudadanos.

Existe una clara controversia entre los que creen en una democracia moderada y liberal en la que se prioricen los modelos de mercado y se permita que los ciudadanos tomen sus propias decisiones; y los que creen en un modelo centralizado en el que el Estado asume casi todos los mecanismos de toma de decisiones, y el ciudadano simplemente aporta impuestos, cada vez mayores, decidiendo el Estado qué hacer con ese dinero. Por supuesto, en el modelo centralizado casi todo debe ser público, y se considera que los mercados no son otra cosa que una fuente de especulación y de explotación del pueblo por parte de los poderosos.

Es en este contexto donde el sistema fiscal tiene una inusitada importancia, ya que, al margen de las discusiones cuasi-filosóficas de los dirigentes políticos para lograr los votos de los ciudadanos, al final lo importante es cuánto se recauda, de quién se recauda y cómo se gasta. Lo demás es verborrea, ya sea capitalista, socialista o comunista. Nos vamos a atrever a decir que la democracia tiene más que ver con la libertad y los mercados que con los modelos estatales de toma de decisiones, que ya se comprobó durante el siglo XX que eran ineficaces. Los ciudadanos, se diga lo que se diga, queremos tener la libertad de poder decidir lo que hacemos con nuestro dinero, en la mayor parte de los casos ganado con esfuerzo en nuestro puesto de trabajo. No es lo mismo tributar un 30% y tener el 70% en el bolsillo, que tributar un 50% y quedarse solo un 50%. No es lo mismo tener la capacidad para decidir si adquirimos una vivienda o vivimos en alquiler, que asumir que el Estado es el propietario único de las viviendas y nos facilita la que le parezca bien. Recordemos lo que hacía Stalin en los años cincuenta cuando repartía las dachas del Mar Negro para que se fueran de vacaciones los próceres del partido comunista; para los demás rusos no había.

Por tanto, no podemos decir otra cosa que el sistema fiscal que se adopte, como pilar de la democracia, debe ser justo, y la justicia pasa por intentar que se gaste lo menos posible, y que se gaste eficientemente. De esa manera, se podrán limitar las exacciones fiscales, y se dará la oportunidad a los ciudadanos para que decidan cómo distribuir sus ingresos entre consumo y ahorro, si desean ser propietarios o no de una vivienda, si quieren constituir o no un plan de pensiones privado, etc. Sinceramente, no necesitamos un «Gran Hermano» que nos observe y decida por nosotros; nos basta con que se atiendan las necesidades comunes con dinero público, el cual aportaremos vía impuestos, pero no todo lo que los políticos consideran como necesidades comunes son tales, y eso es algo que se debe limitar constitucionalmente, precisamente por el bien de la democracia.

Y hemos de insistir en que el problema de España no radica nada más que en los bajos salarios, o lo que es lo mismo, en una clase empresarial que no apuesta por el I+D, que no crea nuevos productos, que se limita a comprar por diez y vender por quince, y que se aprovecha del enorme paro estructural, lo cual le permite contratar a precios de derribo una mano de obra barata que les permite vender en los mercados europeos (si no, no podrían). La solución, es decir, que el Estado, con inversión pública, revierta la situación pagando salarios «europeos», montando negocios productivos, innovadores, tecnológicos, etc. (aunque unos años después proceda a su privatización en bolsa), resulta que es anatema, no solo para la derecha ultraliberal, sino para los propios partidos de izquierda que «han comprado» la idea de que todo el empleo lo tienen que facilitar los empresarios, aunque estos no den la talla necesaria para sacar a España del siglo XIX y pasarla al siglo XXI.

Lo cierto es que el problema de la extrema izquierda es que solo piensa en gastar, pero ni se plantea de dónde sale el dinero. A todos nos gustaría poder repartir dádivas entre los ciudadanos y que todo el mundo viviera muy bien, pero el dinero es limitado y sale de los bolsillos de las clases medias, que ya están bastante malparadas desde la época de Montoro y con el continuismo de Montero. O se fija el nivel adecuado de tributación estatal, autonómica y municipal para los diferentes segmentos de ciudadanos, y se ajusta el gasto público a ese nivel, o las cuentas públicas naufragarán precisamente en una época en la que el Covid ha hecho irremediable un aumento geométrico de deuda pública. Eso puede conllevar copagos en sanidad y educación, establecer mínimos de subsistencia exentos de tributación, e incluso cartillas de racionamiento para los ciudadanos más vulnerables, los que están en las colas de los bancos de alimentos pidiendo comida, que no son tan pocos, y que van a ser muchos más.

¡Señoras y señores encargados de modificar el sistema fiscal español! Por favor, olvídense de la herencia del Sr. Montoro; hagan un presupuesto base cero en todos los sentidos; piensen que no tienen solo que tocar los porcentajes de los impuestos, sino entrar en la esencia misma de su exacción, y cambien todo lo que haya que cambiar para que España tenga un modelo fiscal justo para los próximos veinte años. De ello va a depender, y mucho, lo que le ocurra económica y financieramente a España en el próximo quinquenio.

Llevamos demasiado tiempo escuchando cómo la gente habla de oído en las tertulias económicas, especialmente cuando lo que se intenta es arrimar el ascua a tu sardina. Este problema se radicaliza cuando quien habla no tiene la formación hacendística adecuada y además disfruta de ese populismo que está tan al uso en los tiempos que corren. La verdad es que no cuesta nada acudir a las bases de datos de los organismos internacionales, como hemos hecho, y hacer unos cálculos básicos de sumas, restas y porcentajes, para saber realmente lo que ocurre con la estructura de los ingresos fiscales de los diferentes países de nuestro entorno. Hemos podido comprobar que hay demasiados tópicos que deben ser erradicados, especialmente en lo relativo a que los españoles pagan pocos impuestos.

Al margen del incomprensible desfase en materia de salarios, es preciso modificar las cotizaciones de empresas y trabajadores a la Seguridad social, equilibrándolas hasta llegar a una estructura similar a la de otros países europeos, hay que fomentar con inversión pública el cambio de modelo productivo, hay que tratar de que desaparezca ese minifundismo empresarial que parece ser una nota conceptual característica de la Economía española, hay que luchar con todos los medios a nuestro alcance para cambiar la mentalidad de los españoles en materia de tolerancia con la economía sumergida, lo que supone una merma muy importante de ingresos (dejemos, por ejemplo, de aceptar servicios profesionales sin factura o de acaparar productos en los mercadillos de los pueblos), y, sobre todo, es necesario que, en el futuro, los criterios de selección tanto empresarial como de los dirigentes políticos se basen en la meritocracia y no en la recomendación; ello ha supuesto que, hasta ahora, el nivel de los cuadros españoles haya sido inferior al de sus homónimos europeos. A propósito, ¿qué tal si se empieza por exigir que el responsable del ministerio de Hacienda sea un economista experto en teoría hacendística?

Miguel Córdoba es profesor de Economía y Finanzas.